Система раннего предупреждения о возникновении кредитных рисков в России не работает, поскольку информация в кредитном досье банков не отражает реальное состояние дел у заемщиков

Согласно думским слушаниям официального отчета Банка России за 2017 год, потери в банковском секторе накопительным итогом составили около 5 трлн рублей. Откуда они взялись? Ответы, казалось бы, лежат на поверхности – откровенное мошенничество в больших масштабах, повышенная конкуренция частных банков на рынке за оставшихся после государственных банков клиентов, падение доходов населения и бизнеса, существенный рост доли государства в экономике. Однако есть ряд крайне важных вещей, которые практически никак не освещаются, но являются не менее, если не более значительными по своему влиянию на результаты деятельности банков.

Банки по своему предназначению должны рисковать, должны уметь рисковать и должны уметь полноценно видеть риски, чтобы качественно развивать кредитование в реальном секторе для развития экономики страны.

В каких же условиях они сейчас работают? Если кратко, то, в силу определенных обстоятельств, банки превратились в министерства справок, бумаг, нормативов, бесконечных совещаний, «космических» формул расчетов цифр и данных, не имеющих ничего общего с происходящей вокруг действительностью. За редчайшим исключением, во всей этой деятельности клиента (заемщика) нет. Почему? Как банки оценивают свои риски сами, как нужно оценивать согласно разным положениям Банка России, какие ограничения есть со стороны регулятора и как банки начисляют резервы согласно законодательству? Не пытаясь ни в коей мере сказать, что все очень плохо или кто-то совсем неправильно работает, давайте посмотрим, что происходит.

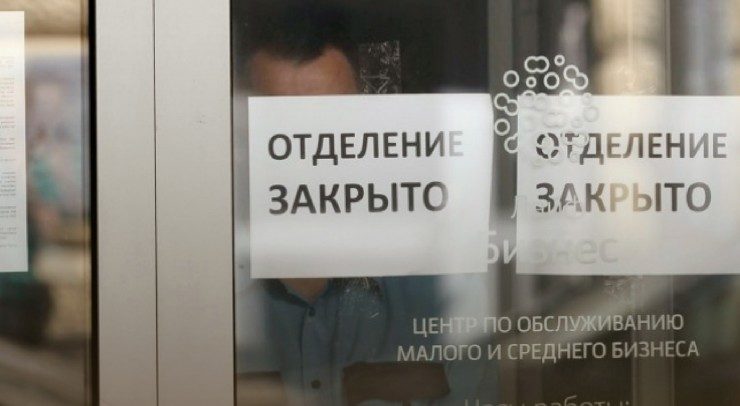

Невидимые миру риски. Почему банкротства банков в России часто оказываются сюрпризом для всех